Anheuser-Bush InBev (Brussel:ABI) (BMV:ANB) (JSE:ANH) (NYSE:BUD):

Ce communiqué de presse contient des éléments multimédias. Voir le communiqué complet ici : https://www.businesswire.com/news/home/20260211683668/fr/

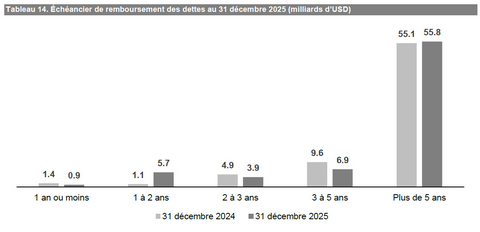

Tableau 14. Échéancier de remboursement des dettes au 31 décembre 2025 (milliards d’USD)

Information réglementée et privilégiée1

« La bière joue un rôle important pour réunir les gens et créer des moments de célébration. En 2025, nous avons exécuté notre stratégie, fait des choix disciplinés d’allocation du capital et enregistré une croissance conforme à nos perspectives pour l’année, bien qu’étant confrontés à un environnement de consommation dynamique. Nous terminons l’année 2025 avec une dynamique améliorée et débutons l’année 2026 en bonne position pour susciter l’intérêt des consommateurs grâce à nos méga-marques et à notre offre inégalée de méga-plateformes. Merci à nos collègues pour leur engagement continu, leur travail acharné et leur passion pour notre activité. » – Michel Doukeris, CEO, AB InBev

Produits 4T +2.5% | EX +2.0% Les produits ont augmenté de 2.5% au 4T25 avec une hausse des produits par hl de 4.0%, et de 2.0% durant l’EX25, avec une hausse des produits par hl de 4.4%.

Les produits rapportés ont augmenté de 4.8% au 4T25 à 15 555 millions d’USD et ont diminué de 0.8% durant l’EX25 à 59 320 millions d’USD, impactés par des taux de change défavorables.

Volumes 4T -1.5% | EX -2.3% Les volumes ont diminué de 1.5% au 4T25, les volumes de bières marquant un recul de 1.9%, et les volumes non-bières une hausse de 0.6%.

Les volumes ont diminué de 2.3% durant l’EX25, les volumes des bières marquant un recul de 2.6%, et les volumes non-bières une baisse de 0.4%.

EBITDA normalisé 4T +2.3% | EX +4.9% Au 4T25, l’EBITDA normalisé a augmenté de 2.3% à 5 473 millions d’USD, avec une réduction de la marge de 10 points de base à 35.2%.

Durant l’EX25, l’EBITDA normalisé a augmenté de 4.9% à 21 223 millions d’USD, avec un accroissement de la marge de 101 points de base à 35.8%.

|

Bénéfice sous-jacent 4T 1 884 | EX 7 410 millions d’USD Le bénéfice sous-jacent était de 1 884 millions d’USD au 4T25, par rapport à 1 770 millions d’USD au 4T24 et était de 7 410 millions d’USD durant l’EX25 par rapport à 7 061 millions d’USD pour l’EX24.

Le bénéfice rapporté attribuable aux porteurs des capitaux propres d’AB InBev était de 1 959 millions d’USD au 4T25 par rapport à 1 220 millions d’USD au 4T24, et de 6 837 millions durant l’EX25 par rapport à 5 855 millions pour l’EX24.

BPA sous-jacent 4T 0.95 | EX 3.73 USD Le bénéfice par action (BPA) sous-jacent a augmenté de 7.5% pour atteindre 0.95 USD au 4T25, par rapport à 0.88 USD au 4T24, et a augmenté de 6.0% pour atteindre 3.73 USD durant l’EX25, par rapport à 3.53 USD pour l’EX24.

À taux de change constants, le BPA sous-jacent a augmenté de 2.1% au 4T25 et de 9.4% durant l’EX25.

Ratio endettement net / EBITDA 2.87x Notre ratio endettement net/EBITDA normalisé était de 2.87x au 31 décembre 2025, par rapport à 2.89x au 31 décembre 2024. |

Allocation du capital Dividende 1.00 EUR Le conseil d’administration d’AB InBev propose un dividende final de 1.00 EUR par action, sous réserve de l’approbation des actionnaires à l’AGA prévue le 29 avril 2026. Combiné à l’acompte sur dividende de 0.15 EUR par action versé en novembre 2025, le dividende total pour l’exercice 2025 serait de 1.15 EUR par action. Le calendrier des dates ex-dividende, dates d’enregistrement et dates de paiement est consultable à la page 17.

Au 9 février 2026, nous avons finalisé environ 635 millions d’USD de notre programme de rachat d’actions de 6 milliards d’USD, que nous avions annoncé le 30 octobre 2025. |

|

Le rapport financier de l’exercice 2025 est consultable sur notre site www.ab-inbev.com.

1L'information ci-jointe constitue une information privilégiée au sens du Règlement (UE) N° 596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché, et une information réglementée au sens de l'arrêté royal belge du 14 novembre 2007 relatif aux obligations des émetteurs d'instruments financiers admis à la négociation sur un marché réglementé. Pour consulter les mentions légales importantes et les notes sur la base de préparation, veuillez vous référer à la page 19. |

Commentaires de la direction

Croissance continue des bénéfices, accroissement de la marge et solide génération de flux de trésorerie disponible

En 2025, nous avons poursuivi l’exécution de notre stratégie de manière disciplinée, générant une performance financière régulière tout en renforçant davantage les fondamentaux de notre activité. Nos équipes sont restées concentrées sur le développement de marques exceptionnelles, l’amélioration continue de notre efficacité opérationnelle et l’augmentation de notre flexibilité en matière d’allocation du capital. La dynamique s’est améliorée dans plusieurs de nos marchés clés au 4T25 et nous entamons 2026 bien positionnés pour renforcer l’engagement des consommateurs et accélérer notre croissance.

La catégorie bière est dynamique et résiliente, étroitement liée aux consommateurs dans le cadre d’événements sociaux et profondément ancrée dans la culture. Bien que la demande à court terme sur certains marchés clés ait été impactée par un environnement de consommation restreint et des conditions météorologiques inhabituelles, les fondements à long terme et le potentiel de croissance de la catégorie restent inchangés. Nos marques sont emblématiques, notre empreinte géographique est avantageuse et nos capacités d’exécution continuent de se renforcer.

Les fondamentaux de notre activité ont favorisé de solides performances financières cette année encore. Nos produits ont augmenté de 2.0%, enregistrant une croissance sur 65% de nos marchés. Le BPA sous-jacent a augmenté de 6.0% en USD et de 9.4% à taux de change constants, et nous avons maintenu notre solide génération de flux de trésorerie disponible qui a atteint 11.3 milliards d’USD. Les choix disciplinés en matière de gestion des produits et la premiumisation ont entraîné une hausse des produits par hl de 4.4%, et la gestion efficace des frais généraux a soutenu un accroissement de la marge EBITDA de 101 points de base.

Notre capacité à enregistrer des résultats constants dans des conditions d’exploitation variées témoigne de la solidité de notre stratégie et de la résilience de notre activité.

Progression de nos priorités stratégiques

-

Mener et développer la catégorie

Durant l’EX25, nous avons investi 7.4 milliards d’USD dans les ventes et le marketing pour soutenir nos méga-marques, méga-plateformes et capacités de développement de marque afin de mener la croissance à long terme du secteur. Selon les prévisions, les catégories bière et Beyond Beer devraient continuer de remporter des parts de marché dans les boissons alcoolisées au niveau mondial durant l’EX25, et l’IWSR prévoit une croissance supplémentaire au cours des 5 prochaines années. Nous estimons avoir gagné ou maintenu notre part de marché sur deux tiers de nos marchés, notre croissance étant stimulée par nos méga-marques avec une hausse des produits de 4.1%.

Notre portefeuille de marques est inégalé. Nous possédons 20 marques de bière emblématiques générant chacune des produits d’au moins 1 milliard d’USD ainsi que 8 des 10 marques de bière les plus prestigieuses au monde, Corona et Budweiser continuant d’occuper les deux premières places, selon Kantar BrandZ. Dans le segment Beyond Beer, nous investissons pour soutenir la dynamique de marques à forte croissance telles que Cutwater, Nutrl, Flying Fish et Brutal Fruit. Notre approche concernant nos méga-plateformes est un aspect essentiel de notre stratégie de développement efficace de marques à grande échelle. Nos activations lors de certains moments de consommation majeurs tels que le Super Bowl, la NBA, la Coupe du monde des clubs de la FIFA, Wimbledon, Roland Garros et Lollapalooza ont largement contribué à renforcer la puissance de marque de notre portefeuille, qui a atteint un niveau record en 2025. Notre efficacité marketing et notre créativité ont été récompensées par Effies et le World Advertising Research Center, qui nous ont à nouveau nommés marketeur le plus efficace au monde pour la quatrième année consécutive.

Sous l’impulsion de la performance dans chacun des leviers d’expansion de catégorie et des gains de participation pour Corona, Beyond Beer et nos marques de bière sans alcool, nous estimons que le nombre de consommateurs ayant l’âge légal de consommation qui achètent dans notre portefeuille a augmenté par rapport à l’EX24.

- Supériorité core : Notre portefeuille de bières mainstream a représenté environ 50% de nos produits durant l’EX25 et a réalisé une augmentation stable des produits par rapport à l’année précédente, la croissance en Afrique, en Amériques du Centre et en Afrique du Sud ayant été atténuée par un secteur faible en Europe et en Amérique du Nord.

- Premiumisation : Nous sommes le leader mondial des bières premium et super premium. Notre portefeuille de bières above core a représenté 35% de nos produits de l’EX25 et a enregistré une hausse des produits dans le bas de la fourchette entre 0% et 10%. Corona a tiré notre performance, affichant une hausse des produits de 8.3% en dehors du Mexique, avec une hausse à deux chiffres des volumes sur 30 marchés. Aux États-Unis, Michelob Ultra a été la marque qui a gagné le plus de part de marché en termes de volume et est celle qui affiche aujourd’hui les plus gros volumes du secteur. Au Brésil, notre portefeuille premium et above core a continué de remporter des parts de marché et est désormais le leader du segment premium.

- Choix équilibrés : La croissance de l’EX25 a été stimulée par notre portefeuille de bières sans alcool, qui a enregistré une hausse des produits de 34%. La performance des bières sans alcool a été tirée par Corona Cero, qui affiche une forte hausse des volumes à deux chiffres. Nous sommes le leader des bières sans alcool sur plusieurs de nos marchés clés, dont les États-Unis, le Canada, le Brésil, le Mexique, la Colombie et la Belgique, et disposons d’une marge significative de croissance future. Notre portefeuille global de choix équilibrés, constitué de marques de bières pauvres en glucides, sans sucre, sans gluten et sans alcool, a réalisé une hausse des produits de 8.9%.

- Beyond Beer : La croissance de notre portefeuille Beyond Beer s’est accélérée durant l’EX25, ce dernier enregistrant une hausse des produits de 23% et représentant désormais 3% de nos produits totaux. Notre performance a été tirée par Cutwater aux États-Unis, qui affiche une hausse des produits à trois chiffres et a été la marque remportant le plus de part de marché dans l’ensemble du secteur des boissons spiritueuses au 4T25, et par Brutal Fruit et Flying Fish qui ont été étendues à de nouveaux marchés en Afrique, en Europe et en Amérique latine.

-

Digitaliser et monétiser notre écosystème

Nous avons poursuivi notre transformation numérique en élargissant la disponibilité et l’utilisation de BEES, en accélérant la croissance de BEES Marketplace et en développant nos solutions DTC numériques.

- Digitaliser nos relations avec nos plus de 6 millions de clients dans le monde : Au 31 décembre 2025, BEES était opérationnelle sur 29 marchés, environ 72% de nos produits ayant été générés à travers les plateformes numériques B2B. Durant l’EX25, BEES a généré 52.5 milliards d’USD en valeur brute des marchandises, soit une croissance de 12% par rapport à l’EX24.

- Monétiser notre circuit d’accès au marché : La valeur brute des marchandises de BEES Marketplace a vu sa croissance s’accélérer durant l’EX25, avec une hausse de 61% par rapport à l’EX24 pour atteindre 3.5 milliards d’USD provenant des ventes de produits tiers. La croissance a été menée par l’expansion du modèle 3P « asset light » qui a permis de faire presque tripler la valeur brute des marchandises par rapport à l’année précédente.

- Se placer en tête des solutions direct-to-consumer (DTC) : Notre écosystème DTC de produits numériques et physiques a généré des produits de 1.3 milliard d’USD cette année. Zé Delivery, TaDa Delivery et PerfectDraft ont généré plus de 76 millions de commandes e-commerce et ont rapporté 550 millions d’USD de produits au cours de l’EX25, soit une hausse de 8% par rapport à l’EX24.

- Optimiser nos activités

-

Maximiser la création de valeur : L’optimisation continue de nos activités nous a permis d’augmenter nos investissements en ventes et marketing, de renforcer notre bilan par le biais de rachats et de remboursements d’obligations, d’accroître les rendements pour nos actionnaires et de réaliser des acquisitions supplémentaires rentables.

L’efficacité de l’affectation des ressources et de la gestion des frais généraux ont largement compensé l’impact défavorable des effets de change transactionnels, permettant un accroissement de la marge EBITDA de 101 points de base. La croissance de l’EBITDA en USD, la gestion équilibrée de notre fonds de roulement net et la baisse des coûts financiers nets ont permis de générer, cette année encore, un solide flux de trésorerie disponible à hauteur de 11.3 milliards d’USD, consolidant le changement radical effectué au cours de l’EX24.

Nous avons continué de gérer notre portefeuille de dettes de manière proactive, avec des rachats et des remboursements d’obligations de 6 milliards d’USD et des émissions de 3.2 milliards d’euros, renforçant notre profil d’échéance de la dette tout en maintenant notre coupon moyen, avec un ratio endettement net/EBITDA atteignant 2.87x au 31 décembre 2025.

Le conseil d’administration d’AB InBev a proposé un dividende final de 1.00 EUR par action, ce qui, combiné à l’acompte sur dividende de 0.15 EUR par action, représente une hausse de 15% par rapport à l’EX24, avec l’ambition de poursuivre un dividende progressif au fil du temps. En outre, au 9 février 2026, nous avons finalisé 635 millions d’USD de notre programme de rachat d’actions de 6 milliards d’USD, que nous avions annoncé le 30 octobre 2025.

-

Promouvoir nos priorités de développement durable : En 2025, nous avons clôturé les objectifs de développement durable que nous avions fixé en 2018 et nous sommes fiers des objectifs atteints et des progrès réalisés dans ceux que nous poursuivons toujours. Depuis 2017, nous avons réduit nos émissions de gaz à effet de serre absolues de Scope 1 et 2 de 44% et l’intensité des émissions de gaz à effet de serre de Scope 1, 2 et 3 de 32%. Nous avons augmenté la part d’électricité renouvelable opérationnelle de 67 points de pourcentage depuis 2018 à 84%. Au niveau de l’agriculture durable, 100% de nos producteurs directs répondaient aux critères pour être considérés comme « qualifiés », « connectés » et « indépendants financièrement ». En matière de gestion de l’eau, 100% des sites visés par notre objectif ont enregistré une amélioration mesurable de la santé des bassins versants et notre taux d’efficacité mondial de consommation d’eau a atteint 2.38 hl/hl, soit une amélioration de 23% par rapport à l’année de référence 2017. Au niveau de l’économie circulaire appliquée aux emballages, 89.7% de nos produits étaient conditionnés dans des emballages à contenu consigné ou fabriqués à base de matériaux majoritairement recyclés en 2025.

Veuillez vous référer à nos Déclarations en matière de durabilité dans notre rapport annuel 2025 ici pour plus de détails, dont le mode de calcul de nos indicateurs et les hypothèses associées.

Assurer une croissance régulière et fiable

L’un des principaux objectifs de notre stratégie est d’enregistrer une croissance régulière et fiable au fil du temps. Même si la dynamique varie chaque année, nous continuons de nous concentrer sur une progression constante des 3 piliers de notre stratégie pour générer une création de valeur à long terme.

Depuis l’EX21, nous avons augmenté nos produits de 5 milliards d’USD, notre EBITDA de 2 milliards d’USD et notre flux de trésorerie disponible de 2 milliards d’USD. Notre BPA sous-jacent a augmenté d’un taux de croissance annuel composé de 6.7% en USD. Notre performance financière a été constante, avec une croissance interne de l’EBITDA équivalente ou supérieure à notre perspective de croissance à moyen terme chaque année. Nous avons fait preuve de discipline dans nos choix d’allocation du capital, réduisant la dette nette de 15.3 milliards d’USD pour atteindre un ratio endettement net/EBITDA de 2.87x, avons progressivement augmenté notre dividende chaque année, y compris le paiement d’un acompte sur dividende en 2025, avons réalisé 3.2 milliards d’USD de rachats d’actions et exécutons actuellement un programme supplémentaire de rachat d’actions de 6 milliards d’USD.

La cohérence de nos performances financières reflète nos choix délibérés, nos priorités stratégiques claires et l’engagement sans faille de nos collaborateurs à assurer une mise en œuvre inégalée.

À l’avenir

Nous continuons à croire au potentiel à long terme de la catégorie bière, qui bénéficie d’avantages structurels de croissance et qui joue un rôle important dans le rassemblement des gens et la création de moments de célébration. Les progrès que nous avons réalisés dans l’exécution de notre stratégie ont entraîné une performance financière constante, ont amélioré la flexibilité de notre allocation du capital et ont permis d’augmenter les rendements de nos actionnaires tout en poursuivant notre désendettement. Nous entamons l’année 2026 en position de force, avec une équipe très impliquée, une dynamique améliorée sur plusieurs de nos marchés clés et un portefeuille ainsi qu’une offre inégalés de méga-plateformes. Nous occupons une position unique pour susciter l’intérêt des consommateurs et activer la catégorie grâce au Super Bowl, aux Jeux olympiques d’hiver, à la Coupe du monde de la FIFA, à notre partenariat avec Netflix et, à partir de 2027, à notre sponsoring des compétitions interclubs masculines de l’UEFA, y compris l’UEFA Champions League. Pour conclure, nous tenons à remercier nos collègues à travers le monde pour leur travail acharné, leur engagement et leur passion, qui continuent de soutenir nos progrès et notre performance.

Perspectives 2026

(i) Performance générale : Nous prévoyons une hausse de notre EBITDA conforme à nos perspectives à moyen terme, soit entre 4-8%. Les perspectives pour l’EX26 reflètent notre évaluation actuelle de l’inflation et du contexte macroéconomique.

(ii) Coûts financiers nets : Les charges nettes d’intérêts liées aux pensions et les charges de désactualisation devraient se situer entre 190 et 220 millions d’USD par trimestre, en fonction de la fluctuation des devises et des taux d’intérêt. Pour l’EX26, le coupon moyen de la dette brute devrait se situer autour de 4%.

(iii) Taux d’imposition effectif (TIE) : Le TIE normalisé pour l’EX26 devrait se situer entre 26% et 28%. Les perspectives relatives au TIE ne tiennent pas compte de l’impact d’éventuelles modifications futures de la législation.

(iv) Dépenses nettes d’investissement : Les dépenses nettes d’investissement devraient se situer entre 3.5 et 4.0 milliards d’USD pour l’EX26.

Tableau 1. Résultats consolidés |

|||||||||

en millions d’USD, sauf le BPA en USD par action et les volumes en milliers d’hls |

4T24 |

4T25 |

Croissance |

||||||

interne |

|||||||||

Volumes |

141 829 |

|

139 166 |

|

(1.5 |

)% |

|||

Bières |

121 052 |

|

119 039 |

|

(1.9 |

)% |

|||

Non-Bières |

20 777 |

|

20 127 |

|

0.6 |

% |

|||

Produits |

14 841 |

|

15 555 |

|

2.5 |

% |

|||

Marge brute |

8 197 |

|

8 613 |

|

2.5 |

% |

|||

Marge brute en % |

55.2 |

% |

55.4 |

% |

(1) bps |

||||

EBITDA normalisé |

5 245 |

|

5 473 |

|

2.3 |

% |

|||

Marge EBITDA normalisé |

35.3 |

% |

35.2 |

% |

(10) bps |

||||

EBIT normalisé |

3 824 |

|

4 049 |

|

4.5 |

% |

|||

Marge EBIT normalisé |

25.8 |

% |

26.0 |

% |

49 bps |

||||

|

|||||||||

Bénéfice attribuable aux porteurs des capitaux propres d’AB InBev |

1 220 |

|

1 959 |

|

|||||

Bénéfice sous-jacent |

1 770 |

|

1 884 |

|

|||||

|

|||||||||

BPA de base |

0.61 |

|

0.99 |

|

|||||

BPA sous-jacent |

0.88 |

|

0.95 |

|

|||||

EX24 |

EX25 |

Croissance |

|||||||

interne |

|||||||||

Volumes |

575 706 |

|

561 100 |

|

(2.3 |

)% |

|||

Bières |

496 354 |

|

484 187 |

|

(2.6 |

)% |

|||

Non-Bières |

79 352 |

|

76 914 |

|

(0.4 |

)% |

|||

Produits |

59 768 |

|

59 320 |

|

2.0 |

% |

|||

Marge brute |

33 024 |

|

33 179 |

|

3.4 |

% |

|||

Marge brute en % |

55.3 |

% |

55.9 |

% |

78 bps |

||||

EBITDA normalisé |

20 958 |

|

21 223 |

|

4.9 |

% |

|||

Marge EBITDA normalisé |

35.1 |

% |

35.8 |

% |

101 bps |

||||

EBIT normalisé |

15 462 |

|

15 854 |

|

7.0 |

% |

|||

Marge EBIT normalisé |

25.9 |

% |

26.7 |

% |

126 bps |

||||

|

|||||||||

Bénéfice attribuable aux porteurs des capitaux propres d’AB InBev |

5 855 |

|

6 837 |

|

|||||

Bénéfice sous-jacent |

7 061 |

|

7 410 |

|

|||||

|

|||||||||

BPA de base |

2.92 |

|

3.45 |

|

|||||

BPA sous-jacent |

3.53 |

|

3.73 |

|

|||||

Tableau 2. Volumes |

||||||||||||||||

en milliers d’hls |

4T24 |

Scope |

Croissance interne |

4T25 |

Croissance interne |

|||||||||||

Total |

Bières |

|||||||||||||||

Amérique du Nord |

19 516 |

(216 |

) |

(681 |

) |

18 619 |

(3.5 |

)% |

(5.5 |

)% |

||||||

Amériques du Centre |

38 907 |

(300 |

) |

1 065 |

|

39 672 |

2.8 |

% |

2.0 |

% |

||||||

Amérique du Sud |

44 950 |

- |

|

(1 791 |

) |

43 160 |

(4.0 |

)% |

(3.7 |

)% |

||||||

EMEA |

24 883 |

(15 |

) |

(619 |

) |

24 249 |

(2.5 |

)% |

(2.4 |

)% |

||||||

Asie-Pacifique |

13 439 |

1 |

|

(106 |

) |

13 334 |

(0.8 |

)% |

(0.8 |

)% |

||||||

Exportations Globales et Sociétés Holding |

135 |

- |

|

(4 |

) |

131 |

(2.7 |

)% |

(2.7 |

)% |

||||||

AB InBev au niveau mondial |

141 829 |

(529 |

) |

(2 135 |

) |

139 166 |

(1.5 |

)% |

(1.9 |

)% |

||||||

EX24 |

Scope |

Croissance interne |

EX25 |

Croissance interne |

||||||||||||

Total |

Bières |

|||||||||||||||

Amérique du Nord |

86 272 |

(961 |

) |

(2 577 |

) |

82 734 |

(3.0 |

)% |

(3.9 |

)% |

||||||

Amériques du Centre |

150 086 |

(351 |

) |

755 |

|

150 490 |

0.5 |

% |

0.4 |

% |

||||||

Amérique du Sud |

160 768 |

- |

|

(5 597 |

) |

155 171 |

(3.5 |

)% |

(3.8 |

)% |

||||||

EMEA |

93 804 |

147 |

|

(629 |

) |

93 323 |

(0.7 |

)% |

(0.7 |

)% |

||||||

Asie-Pacifique |

84 397 |

(91 |

) |

(5 306 |

) |

78 999 |

(6.3 |

)% |

(6.2 |

)% |

||||||

Exportations Globales et Sociétés Holding |

380 |

(9 |

) |

13 |

|

383 |

3.4 |

% |

3.4 |

% |

||||||

AB InBev au niveau mondial |

575 706 |

(1 265 |

) |

(13 341 |

) |

561 100 |

(2.3 |

)% |

(2.6 |

)% |

||||||

Performance des marchés clés

États-Unis : Création d’une dynamique et gain de part de marché dans la bière et les boissons spiritueuses, sous l’impulsion de Michelob Ultra et Cutwater

-

Performance opérationnelle :

- 4T25 : Les produits ont diminué de 1.4%, avec une progression des produits par hl de 2.6% stimulée par les initiatives de gestion des produits et la premiumisation. Les ventes aux détaillants ont diminué de 3.5%, une performance estimée supérieure à un secteur faible. Les ventes aux grossistes ont diminué de 3.9%. L’EBITDA a diminué de 6.2%, impacté par un échelonnement des investissements en ventes et marketing.

- EX25 : Les produits ont régressé de 1.3%, avec une hausse des produits par hl de 2.0%. Les ventes aux détaillants ont reculé de 3.2%, une performance estimée supérieure à celle du secteur. Les ventes aux grossistes ont diminué de 3.2%. La marge EBITDA a augmenté de 29 points de base, ce qui s’est traduit par un EBITDA stable de -0.4% en raison de l’augmentation de nos investissements en ventes et marketing.

- Faits commerciaux marquants : Notre dynamique en termes de part de marché s’est poursuivie durant l’EX25, avec des gains de part de marché dans les catégories bière et boissons spiritueuses prêtes-à-boire, selon Circana. La performance de nos bières a été tirée par Michelob Ultra, qui est la marque affichant les plus gros volumes du secteur et ayant remporté le plus de part de marché en termes de volume, et par Busch Light, qui continue d’occuper la deuxième place en termes de gains de part de marché de volumes dans le secteur. Dans le segment Beyond Beer, la dynamique de notre portefeuille s’est accélérée, avec une hausse des produits dans le haut de la fourchette entre 30% et 40%, tirée par Cutwater qui affiche une hausse des produits à trois chiffres et qui a été la marque remportant le plus de part de marché dans l’ensemble du secteur des boissons spiritueuses au 4T25. Nous avons renforcé notre position de leader de la bière sans alcool, notre portefeuille remportant des parts de marché et enregistrant une croissance des produits dans le haut de la fourchette entre 20% et 30%. Nous sommes le leader du secteur en termes d’innovation, Michelob Ultra Zero et Busch Light Apple étant les deux meilleures innovations dans le secteur de la bière au cours de l’EX25. Une exécution cohérente, des gains de part de marché et des initiatives de productivité nous ont permis de compenser un secteur faible et d’augmenter nos investissements en ventes et marketing afin de soutenir notre dynamique.

Mexique : Hausse dans le milieu de la fourchette entre 0% et 10% des produits et des bénéfices stimulée par des gains de part de marché et par un accroissement de la marge

-

Performance opérationnelle :

- 4T25 : Les produits ont augmenté dans le milieu de la fourchette entre 0% et 10%, avec une hausse des produits par hl dans le bas de la fourchette entre 0% et 10% stimulée par les initiatives de gestion des produits. Nos volumes ont augmenté dans le bas de la fourchette entre 0% et 10%, surpassant un secteur en progression. Les choix disciplinés en matière de gestion des produits et les initiatives de productivité ont partiellement compensé l’impact défavorable des effets de change transactionnels pour réaliser une augmentation de l’EBITDA dans le milieu de la fourchette entre 0% et 10%.

- EX25 : Les produits ont augmenté dans le milieu de la fourchette entre 0% et 10%, avec une hausse des produits par hl dans le milieu de la fourchette entre 0% et 10% et des volumes stables, surpassant le secteur. L’EBITDA a augmenté dans le milieu de la fourchette entre 0% et 10%, avec un accroissement de la marge.

- Faits commerciaux marquants : Notre activité a continué de remporter des parts de marché dans le secteur au cours de l’EX25. Notre performance a été tirée par notre portefeuille de bières above core, qui affiche une hausse des produits dans le haut de la fourchette entre 0% et 10%, sous l’impulsion de Modelo et Pacifico. Nous avons remporté des parts de marché dans les bières sans alcool et, au 3T25, nous sommes le leader du secteur, Corona Cero affichant une forte croissance à deux chiffres des volumes. Nous continuons de faire progresser nos initiatives numériques, BEES Marketplace enregistrant une croissance de 29% en valeur brute des marchandises par rapport à l’EX24, et notre plateforme DTC numérique, TaDa Delivery, honorant 4.2 millions de commandes, soit une hausse de 3% par rapport à l’EX24.

Colombie : Des volumes records et un accroissement de la marge ont stimulé une hausse à deux chiffres des bénéfices

-

Performance opérationnelle :

- 4T25 : Les produits ont augmenté dans le haut de la fourchette entre 0% et 10%, avec une hausse des produits par hl dans le haut de la fourchette entre 0% et 10% stimulée par les initiatives de gestion des produits et un mix favorable. Les volumes affichent une croissance dans le bas de la fourchette entre 0% et 10%. L’EBITDA a augmenté dans le milieu de la fourchette entre 10% et 20%, avec un accroissement de la marge stimulé par une gestion disciplinée des coûts et un effet de levier opérationnel.

- EX25 : Les produits affichent une augmentation dans le haut de la fourchette entre 0% et 10%, avec une hausse des produits par hl dans le haut de la fourchette entre 0% et 10%. Les volumes ont enregistré une augmentation dans le bas de la fourchette entre 0% et 10%, une performance jugée conforme au secteur. L’EBITDA a augmenté dans le bas de la fourchette entre 10% et 20%, avec un accroissement de la marge.

- Faits commerciaux marquants : Stimulé par l’exécution cohérente de nos leviers d’expansion de catégorie, le secteur de la bière a continué de se développer au cours de l’EX25, avec un nouveau record atteint par nos volumes. Les produits ont augmenté dans tous les segments de prix de notre portefeuille, notre performance ayant été tirée par nos marques de bière above core avec une croissance des produits dans le milieu de la fourchette entre 10% et 20%.

Brésil : Dynamique améliorée au 4T25 avec des gains de part de marché stimulés par notre portefeuille premium

-

Performance opérationnelle :

- 4T25 : Les produits ont augmenté de 2.8% avec une croissance des produits par hl de 6.8%, stimulée par les initiatives de gestion des produits et la premiumisation. Les volumes de bière ont diminué de 2.8%, surpassant le secteur selon nos estimations, nos volumes renouant avec la croissance en décembre suite à la normalisation des conditions météorologiques. Les volumes non-bière ont diminué de 6.1%, entraînant une baisse des volumes totaux de 3.7%. L’EBITDA a augmenté de 5.1% avec un accroissement de la marge de 78 points de base.

- EX25 : Les produits ont augmenté de 1.0%, avec une croissance des produits par hl de 5.4%. Les volumes de bière ont diminué de 4.6%, une performance jugée conforme au secteur qui a été impacté par des conditions météorologiques inhabituelles et un environnement de consommation faible. Les volumes non-bière ont diminué de 2.9%, entraînant une baisse des volumes totaux de 4.1%. L’EBITDA a augmenté de 6.1% avec un accroissement de la marge de 165 points de base, les choix disciplinés en matière de gestion des produits et les initiatives de productivité ayant plus que compensé l’impact défavorable des effets de change transactionnels.

- Faits commerciaux marquants : Nos marques de bières premium et super premium ont tiré notre performance durant l’EX25, réalisant une hausse des volumes dans le haut de la fourchette entre 10% et 20% et remportant des parts de marché pour devenir à ce jour le leader du segment premium, selon nos estimations. La tendance de nos volumes mainstream s’est améliorée tout au long du 4T25 grâce à la normalisation des conditions météorologiques, ce qui a permis au segment de gagner des parts de marché au cours du trimestre, selon nos estimations. Notre portefeuille de choix équilibrés a soutenu une croissance régulière, les volumes de nos marques de bière sans-alcool enregistrant une croissance de 30% au cours de l’EX25. En ce qui concerne les non-bières, notre portefeuille de boissons à faible teneur en sucre et sans sucre a maintenu sa performance exceptionnelle, réalisant une croissance des volumes dans le milieu de la fourchette entre 20% et 30%. Nous continuons à faire progresser nos initiatives numériques, BEES Marketplace enregistrant une croissance de 78% en valeur brute des marchandises par rapport à l’EX24, et notre plateforme DTC numérique, Zé Delivery, générant environ 67 millions de commandes.

Europe : Les gains de part de marché et la premiumisation se sont poursuivis, compensant partiellement la faiblesse du secteur

-

Performance opérationnelle :

- 4T25 : Les produits affichent une baisse dans le haut de la fourchette entre 0% et 10% avec une baisse des produits par hl dans le bas de la fourchette entre 0% et 10%, sous l’impact de l’échelonnement des activités promotionnelles et d’un mix de canaux négatif. Les volumes affichent une baisse dans le haut de la fourchette entre 0% et 10%, les gains estimés de part de marché dans la majorité de nos marchés clés ayant été atténués par un secteur faible et un échelonnement des livraisons en octobre. L’EBITDA a enregistré une baisse dans le milieu de la fourchette entre 20% et 30%, impactée par la performance des produits et une augmentation des investissements en ventes et marketing en vue des Jeux Olympiques d’hiver de Milano Cortina de 2026.

- EX25 : Les produits affichent une baisse dans le bas de la fourchette entre 0% et 10%, avec des produits par hl stables. Les volumes affichent une baisse dans le bas de la fourchette entre 0% et 10%, remportant des parts de marché sur 5 de nos 6 marchés clés selon nos estimations. L’EBITDA a enregistré une baisse dans le bas de la fourchette entre 0% et 10% avec une marge EBITDA stable.

- Faits commerciaux marquants : Selon nos estimations, la catégorie bière a remporté des parts de marché dans les boissons alcoolisées sur l’ensemble de nos marchés clés durant l’EX25. Nous avons poursuivi la premiumisation de notre portefeuille et le renforcement de la puissance globale de la marque, nos marques premium et super premium représentant environ 61% de nos produits de l’EX25. Cette année, notre performance a été tirée par nos méga-marques, Corona en tête, qui ont enregistré une croissance des volumes dans le milieu de la fourchette entre 0% et 10%, et Stella Artois. Nous avons finalisé avec succès l’intégration de San Miguel dans notre portefeuille au Royaume-Uni, devenant ainsi le premier brasseur au Royaume-Uni. Sous l’impulsion de Corona Cero, la dynamique de notre portefeuille de bières sans alcool s’est poursuivie, affichant une hausse des volumes dans le milieu de la fourchette entre 20% et 30%, et remportant des parts de marché sur les marchés clés tels que les Pays-Bas, la France et l’Italie.

Afrique du Sud : La dynamique soutenue et les gains de part de marché ont permis d’enregistrer une hausse des produits et des bénéfices dans le milieu de la fourchette entre 0% et 10%

-

Performance opérationnelle :

- 4T25 : Les produits ont augmenté dans le milieu de la fourchette entre 0% et 10%, avec une hausse des produits par hl dans le milieu de la fourchette entre 0% et 10% stimulée par les initiatives de gestion des produits et la premiumisation. Les volumes ont enregistré une augmentation dans le bas de la fourchette entre 0% et 10%, une performance jugée conforme au secteur de la bière et Beyond Beer. L’EBITDA affiche une croissance dans le bas de la fourchette entre 0% et 10%.

- EX25 : Les produits ont augmenté dans le milieu de la fourchette entre 0% et 10%, avec une hausse des produits par hl dans le bas de la fourchette entre 0% et 10%. Les volumes ont enregistré une hausse dans le bas de la fourchette entre 0% et 10%, surpassant le secteur dans les segments bière et Beyond Beer, selon nos estimations. L’EBITDA a augmenté dans le milieu de la fourchette entre 0% et 10%.

- Faits commerciaux marquants : Les catégories bière et Beyond Beer ont poursuivi leur croissance et ont remporté des parts de marché dans les boissons alcoolisées cette année, selon nos estimations. La dynamique de nos activités s’est poursuivie, des investissements ciblés dans nos méga-marques augmentant le pouvoir de marque de notre portefeuille. Notre performance a été menée par nos marques de bière premium et super premium qui ont enregistré une croissance des volumes dans le milieu de la fourchette entre 10% et 20%. Dans le segment Beyond Beer, notre portefeuille affiche une croissance des volumes dans le haut de la fourchette entre 0% et 10%, tirée par Flying Fish et nos innovations en matière de boissons spiritueuses prêtes-à-boire.

Chine : Les produits et les bénéfices ont régressé, sous l’impact de la performance des volumes

-

Performance opérationnelle :

- 4T25 : Les volumes ont baissé de 3.9%, une performance estimée conforme à un secteur faible, lequel a été impacté par un échelonnement des livraisons étant donné que le Nouvel an chinois est tombé plus tard cette année. Les produits par hl ont reculé de 7.7%, sous l’effet d’un accroissement des investissements afin d’élargir notre présence dans le canal à domicile, entraînant une baisse des produits de 11.3%. L’EBITDA a diminué de 38.7%, impacté par la performance des produits.

- EX25 : Les volumes ont diminué de 8.6%. Les produits par hl ont diminué de 3.0%, ce qui a conduit à un recul des produits de 11.3%. L’EBITDA a régressé de 14.7%.

- Faits commerciaux marquants : Le secteur de la bière a montré des signes de stabilisation au cours de l’EX25, les volumes ayant enregistré une baisse dans le bas de la fourchette entre 0% et 10%, selon nos estimations. Nos résultats de l’EX25 en Chine étaient inférieurs à notre potentiel, car nous avons ajusté nos niveaux de stocks afin de mieux refléter les changements géographiques et de canaux dans le secteur et nous avons œuvré à mieux positionner notre entreprise pour contribuer aux domaines de croissance. Selon nos estimations, au 4T25, notre tendance de part de marché s’est stabilisée par rapport au 4T24, grâce à l’amélioration de la puissance de la marque Budweiser et aux performances du canal à domicile. À l’avenir, nous nous concentrerons sur la reprise de notre dynamique et la relance de notre croissance. Pour y parvenir, nous poursuivrons nos investissements dans notre portefeuille, dans l’innovation et dans les activations de méga-plateformes, améliorerons notre circuit d’accès au marché dans le canal à domicile, et étendrons notre empreinte au moyen d’une expansion géographique ciblée. Au cours de l’EX25, nous avons développé des innovations dans les marques, telles que le déploiement national de Budweiser Magnum, et dans les emballages, tels que le lancement de la canette d’un litre et de la canette à ouverture totale de Corona.

Faits marquants sur nos autres marchés

- Canada : Les produits et les produits par hl ont augmenté dans le bas de la fourchette entre 0% et 10% tant au 4T25 que pour l’EX25. Nos volumes ont surpassé ceux du secteur dans les segments bière et Beyond Beer, selon nos estimations, affichant un recul dans le bas de la fourchette entre 0% et 10% tant au 4T25 que pour l’EX25. Notre performance en termes de bière a été tirée par Busch et Michelob Ultra qui ont été les deux marques remportant le plus de part de marché dans le secteur pour l’EX25. Dans le segment Beyond Beer, notre croissance a été tirée par Cutwater et Mike’s Hard Lemonade qui ont été deux des cinq marques remportant le plus de part de marché dans la catégorie.

- Pérou : Les produits ont augmenté dans le milieu de la fourchette entre 0% et 10% au 4T25, les produits par hl affichant une hausse dans le bas de la fourchette entre 0% et 10%. Les volumes ont augmenté dans le milieu de la fourchette entre 0% et 10%. Durant l’EX25, les produits ont augmenté dans le milieu de la fourchette entre 0% et 10%, avec une hausse des produits par hl dans le milieu de la fourchette entre 0% et 10%. Les volumes ont augmenté dans le bas de la fourchette entre 0% et 10%, notre performance étant tirée par notre portefeuille de bières above core qui affiche une hausse des volumes dans le bas de la fourchette entre 10% et 20%.

- Équateur : Les produits affichent une hausse dans le milieu de la fourchette entre 0% et 10% tant au 4T25 que pour l’EX25, la performance ayant été tirée par nos marques de bières above core dont les produits ont enregistré une hausse à deux chiffres tant au cours du trimestre que pour l’exercice. Les volumes ont augmenté dans le haut de la fourchette entre 0% et 10% au 4T25 et dans le bas de la fourchette entre 0% et 10% durant l’EX25.

- Argentine : Les volumes affichent un recul dans le milieu de la fourchette entre 0% et 10% au 4T25 et pour l’EX25, une performance estimée inférieure à celle du secteur, la demande globale des consommateurs continuant d’être impactée par les pressions inflationnistes. Depuis le 1T24, la définition de croissance interne des produits en Argentine a été modifiée pour limiter la hausse des prix à 2% par mois maximum. Sur cette base, les produits affichent une hausse dans le haut de la fourchette entre 0% et 10% au 4T25 et dans le milieu de la fourchette entre 10% et 20% pour l’EX25.

-

Afrique hors Afrique du Sud : Au Nigeria, nos produits sont restés stables au 4T25 et ont enregistré une croissance dans le milieu de la fourchette entre 20% et 30% pour l’EX25, soutenue par les initiatives de gestion des produits dans un environnement hautement inflationniste. Les volumes de bières affichent une baisse dans le milieu de la fourchette entre 10% et 20% au 4T25 et pour l’EX25, sous l’impact d’un secteur faible.

Sur nos autres marchés en Afrique, les produits affichent une hausse dans le bas de la fourchette entre 10% et 20% et les volumes ont enregistré une hausse dans le bas de la fourchette entre 0% et 10% tant au 4T25 que pour l’EX25. Notre performance a été tirée par la croissance au Mozambique, en Tanzanie et en Ouganda, nos activités au Mozambique et en Zambie atteignant leur record de part de marché sur les cinq dernières années. - Corée du Sud : Les produits sont restés stables au 4T25, les produits par hl affichant une croissance dans le milieu de la fourchette entre 0% et 10%, stimulée par les initiatives de gestion des produits. Les volumes ont enregistré un recul dans le milieu de la fourchette entre 0% et 10% au 4T25 et dans le bas de la fourchette entre 0% et 10% durant l’EX25, une performance estimée supérieure à celle d’un secteur faible tant au cours du trimestre et pour l’exercice. Les produits ont augmenté dans le bas de la fourchette entre 0% et 10% durant l’EX25, avec une hausse des produits par hl dans le bas de la fourchette entre 0% et 10%.

Compte de résultats consolidé

Tableau 3. Compte de résultats consolidé |

|||||||||

en millions d’USD |

4T24 |

4T25 |

Croissance |

||||||

interne |

|||||||||

Produits |

14 841 |

|

15 555 |

|

2.5 |

% |

|||

Coûts des ventes |

(6 645 |

) |

(6 943 |

) |

(2.6 |

)% |

|||

Marge brute |

8 197 |

|

8 613 |

|

2.5 |

% |

|||

Frais de vente, dépenses administratives et autres frais généraux |

(4 603 |

) |

(4 786 |

) |

(1.2 |

)% |

|||

Autres produits/(coûts) d’exploitation |

231 |

|

223 |

|

10.5 |

% |

|||

EBIT normalisé |

3 824 |

|

4 049 |

|

4.5 |

% |

|||

Éléments non sous-jacents au-dessus de l’EBIT |

269 |

|

(410 |

) |

|||||

Produits/(coûts) financiers nets |

(958 |

) |

(1 070 |

) |

|||||

Produits/(coûts) financiers nets non sous-jacents |

(701 |

) |

395 |

|

|||||

Quote-part dans le résultat des entreprises associées |

103 |

|

133 |

|

|||||

Éléments non sous-jacents dans le résultat des entreprises associées |

- |

|

- |

|

|||||

Impôts sur le résultat |

(848 |

) |

(720 |

) |

|||||

Bénéfice |

1 691 |

|

2 377 |

|

|||||

Bénéfice attribuable aux participations ne donnant pas le contrôle |

471 |

|

418 |

|

|||||

Bénéfice attribuable aux porteurs des capitaux propres d’AB InBev |

1 220 |

|

1 959 |

|

|||||

EBITDA normalisé |

5 245 |

|

5 473 |

|

2.3 |

% |

|||

Bénéfice sous-jacent |

1 770 |

|

1 884 |

|

|||||

EX24 |

EX25 |

Croissance |

|||||||

interne |

|||||||||

Produits |

59 768 |

|

59 320 |

|

2.0 |

% |

|||

Coûts des ventes |

(26 744 |

) |

(26 141 |

) |

(0.2 |

)% |

|||

Marge brute |

33 024 |

|

33 179 |

|

3.4 |

% |

|||

Frais de vente, dépenses administratives et autres frais généraux |

(18 341 |

) |

(18 133 |

) |

(0.7 |

)% |

|||

Autres produits/(coûts) d’exploitation |

779 |

|

808 |

|

10.6 |

% |

|||

EBIT normalisé |

15 462 |

|

15 854 |

|

7.0 |

% |

|||

Éléments non sous-jacents au-dessus de l’EBIT |

25 |

|

(449 |

) |

|||||

Produits/(coûts) financiers nets |

(4 358 |

) |

(4 280 |

) |

|||||

Produits/(coûts) financiers nets non sous-jacents |

(995 |

) |

(185 |

) |

|||||

Quote-part dans le résultat des entreprises associées |

329 |

|

378 |

|

|||||

Éléments non sous-jacents dans le résultat des entreprises associées |

104 |

|

9 |

|

|||||

Impôts sur le résultat |

(3 152 |

) |

(2 850 |

) |

|||||

Bénéfice |

7 416 |

|

8 477 |

|

|||||

Bénéfice attribuable aux participations ne donnant pas le contrôle |

1 561 |

|

1 640 |

|

|||||

Bénéfice attribuable aux porteurs des capitaux propres d’AB InBev |

5 855 |

|

6 837 |

|

|||||

EBITDA normalisé |

20 958 |

|

21 223 |

|

4.9 |

% |

|||

Bénéfice sous-jacent |

7 061 |

|

7 410 |

|

|||||

Éléments non sous-jacents au-dessus de l’EBIT et dans le résultat des entreprises associées

Tableau 4. Éléments non sous-jacents au-dessus de l’EBIT et dans le résultat des entreprises associées |

||||||||||||

en millions d’USD |

4T24 |

4T25 |

EX24 |

EX25 |

||||||||

Restructuration |

(60 |

) |

(48 |

) |

(156 |

) |

(116 |

) |

||||

Cessions d’activités et ventes d’actifs (y compris les pertes de valeur) |

329 |

|

(322 |

) |

181 |

|

(274 |

) |

||||

Frais juridiques |

- |

|

(35 |

) |

- |

|

(53 |

) |

||||

Coûts d’acquisition (regroupements d’entreprises) |

- |

|

(5 |

) |

- |

|

(5 |

) |

||||

Éléments non sous-jacents au-dessus de l’EBIT |

269 |

|

(410 |

) |

25 |

|

(449 |

) |

||||

Éléments non sous-jacents dans le résultat des entreprises associées |

- |

|

- |

|

104 |

|

9 |

|

||||

L’EBIT normalisé ne comprend pas les éléments négatifs non sous-jacents de 410 millions d’USD au 4T25 et de 449 millions d’USD pour l’EX25.

Les cessions d’activités et ventes d’actifs (y compris les pertes de valeur) pour l’EX25 comprenaient principalement une perte de 214 millions d’USD suite à la vente prévue de la brasserie de Newark et à la fermeture de deux autres brasseries aux États-Unis, et une perte nette de 60 millions d’USD liée à la cession d’actifs détenus en vue de la vente à la Barbade et dans d’autres îles des Caraïbes, ainsi qu’à la vente et à la perte de valeur d’actifs non stratégiques.

Les éléments non sous-jacents dans le résultat des entreprises associées de l’EX24 comprennent l’impact de l’adoption de l’IAS 29 concernant le traitement comptable de l’hyperinflation par notre entreprise associée Anadolu Efes sur leurs résultats de 2023.

Produits/(coûts) financiers nets

Tableau 5. Produits/(coûts) financiers nets |

||||||||||||

en millions d’USD |

4T24 |

4T25 |

EX24 |

EX25 |

||||||||

Charges nettes d’intérêts |

(620 |

) |

(607 |

) |

(2 704 |

) |

(2 566 |

) |

||||

Charges de désactualisation et intérêts sur les pensions |

(199 |

) |

(241 |

) |

(811 |

) |

(821 |

) |

||||

Autres résultats financiers |

(139 |

) |

(221 |

) |

(843 |

) |

(893 |

) |

||||

Produits/(coûts) financiers nets |

(958 |

) |

(1 070 |

) |

(4 358 |

) |

(4 280 |

) |

||||

Produits/(coûts) financiers nets non sous-jacents

Tableau 6. Produits/(coûts) financiers nets non sous-jacents |

|||||||||||

en millions d’USD |

4T24 |

4T25 |

EX24 |

EX25 |

|||||||

Ajustements à la valeur de marché |

(940 |

) |

395 |

(1 211 |

) |

(213 |

) |

||||

Gain/(perte) sur remboursement anticipé d’obligations et autres |

239 |

|

- |

216 |

|

28 |

|

||||

Produits/(coûts) financiers nets non sous-jacents |

(701 |

) |

395 |

(995 |

) |

(185 |

) |

||||

Les coûts financiers nets non sous-jacents pour l’EX25 comprennent des pertes évaluées à la valeur de marché résultant des instruments dérivés conclus pour couvrir nos programmes de paiement fondés sur des actions et les actions émises dans le cadre des regroupements avec Grupo Modelo et SAB.

Le nombre d’actions incluses dans la couverture de notre programme de paiements fondé sur des actions, l’instrument d’actions différées et les actions restreintes, ainsi que les cours d’ouverture et de clôture des actions sont présentés ci-dessous.

Tableau 7. Instruments non sous-jacents dérivés sur fonds propres |

||||||||

4T24 |

4T25 |

EX24 |

EX25 |

|||||

Prix de l’action au début de la période (Euro) |

59.38 |

50.80 |

58.42 |

48.25 |

||||

Prix de l’action à la fin de la période (Euro) |

48.25 |

54.90 |

48.25 |

54.90 |

||||

Nombre d’instruments de fonds propres (en millions) à la fin de la période |

100.5 |

100.5 |

100.5 |

100.5 |

||||

Impôts sur le résultat

Tableau 8. Impôts sur le résultat |

||||||||

en millions d’USD |

4T24 |

4T25 |

EX24 |

EX25 |

||||

Impôts sur le résultat |

848 |

720 |

3 152 |

2 850 |

||||

Taux d’imposition effectif |

34.8% |

24.3% |

31.1% |

26.1% |

||||

Taux d’imposition effectif normalisé |

26.4% |

27.5% |

26.5% |

26.0% |

||||

Les taux d’imposition effectifs du 4T24, de l’EX24 et de l’EX25 ont été négativement impactés par des pertes non déductibles provenant des instruments dérivés liés à la couverture des programmes de paiements fondés sur des actions et liés à la couverture des actions émises dans le cadre des regroupements avec Grupo Modelo et SAB, alors que le taux d’imposition effectif du 4T25 était positivement impacté par des gains non imposables provenant de ces instruments dérivés.

En outre, le taux d’imposition effectif de l’EX25 comprenait 156 millions d’USD de recettes fiscales non sous-jacentes, alors que le taux d’imposition effectif de l’EX24 comprenait 205 millions d’USD de dépenses fiscales non sous-jacentes. La différence entre notre TIE normalisé au 4T25 et pour l’EX25 et celui du 4T24 et pour l’EX24 était principalement due au mix pays.

Bénéfice par action (BPA) sous-jacent

Tableau 9. BPA sous-jacent |

||||||||||||

en USD par action, sauf le nombre d’actions en millions |

4T24 |

4T25 |

EX24 |

EX25 |

||||||||

EBITDA normalisé |

2.62 |

|

2.76 |

|

10.46 |

|

10.70 |

|

||||

Amortissements et dépréciations |

(0.71 |

) |

(0.72 |

) |

(2.74 |

) |

(2.71 |

) |

||||

EBIT normalisé |

1.91 |

|

2.04 |

|

7.72 |

|

7.99 |

|

||||

Produits/(coûts) financiers nets |

(0.48 |

) |

(0.54 |

) |

(2.18 |

) |

(2.16 |

) |

||||

Impôts sur le résultat |

(0.38 |

) |

(0.41 |

) |

(1.47 |

) |

(1.52 |

) |

||||

Entreprises associées et participations ne donnant pas le contrôle |

(0.18 |

) |

(0.15 |

) |

(0.62 |

) |

(0.62 |

) |

||||

Impacts de l’hyperinflation |

0.02 |

|

0.01 |

|

0.07 |

|

0.04 |

|

||||

BPA sous-jacent |

0.88 |

|

0.95 |

|

3.53 |

|

3.73 |

|

||||

Nombre moyen pondéré d’actions ordinaires et restreintes |

2 003 |

|

1 984 |

|

2 003 |

|

1 984 |

|

||||

Réconciliation entre les indicateurs financiers IFRS et non-IFRS

Bénéfice attribuable aux porteurs de capitaux propres et bénéfice sous-jacent

Tableau 10. Bénéfice sous-jacent |

|||||||||

en millions d’USD |

4T24 |

4T25 |

EX24 |

EX25 |

|||||

Bénéfice attribuable aux porteurs des capitaux propres d’AB InBev |

1 220 |

1 959 |

|

5 855 |

6 837 |

||||

Impact net des éléments non sous-jacents sur le résultat |

520 |

(94 |

) |

1 062 |

499 |

||||

Impacts de l’hyperinflation |

31 |

20 |

|

145 |

74 |

||||

Bénéfice sous-jacent |

1 770 |

1 884 |

|

7 061 |

7 410 |

||||

Bénéfice par action (BPA) de base et sous-jacent

Tableau 11. Bénéfice par action (BPA) de base et sous-jacent |

|||||||||

en USD par action, sauf le nombre d’actions en millions |

4T24 |

4T25 |

EX24 |

EX25 |

|||||

BPA de base |

0.61 |

0.99 |

|

2.92 |

3.45 |

||||

Impact net des éléments non sous-jacents |

0.26 |

(0.05 |

) |

0.53 |

0.25 |

||||

Impacts de l’hyperinflation |

0.02 |

0.01 |

|

0.07 |

0.04 |

||||

BPA sous-jacent |

0.88 |

0.95 |

|

3.53 |

3.73 |

||||

Impact des taux de change |

- |

(0.05 |

) |

- |

0.13 |

||||

BPA sous-jacent à taux de change constants |

0.88 |

0.90 |

|

3.53 |

3.86 |

||||

Nombre moyen pondéré d’actions ordinaires et restreintes |

2 003 |

1 984 |

|

2 003 |

1 984 |

||||

Bénéfice attribuable aux porteurs de capitaux propres et EBITDA normalisé

Tableau 12. Réconciliation entre l’EBITDA normalisé et le bénéfice attribuable aux porteurs des capitaux propres d’AB InBev |

||||||||||||

en millions d’USD |

4T24 |

4T25 |

EX24 |

EX25 |

||||||||

Bénéfice attribuable aux porteurs des capitaux propres d’AB InBev |

1 220 |

|

1 959 |

|

5 855 |

|

6 837 |

|

||||

Participations ne donnant pas le contrôle |

471 |

|

418 |

|

1 561 |

|

1 640 |

|

||||

Bénéfice |

1 691 |

|

2 377 |

|

7 416 |

|

8 477 |

|

||||

Impôts sur le résultat |

848 |

|

720 |

|

3 152 |

|

2 850 |

|

||||

Quote-part dans le résultat des entreprises associées |

(103 |

) |

(133 |

) |

(329 |

) |

(378 |

) |

||||

Éléments non sous-jacents dans le résultat des entreprises associées |

- |

|

- |

|

(104 |

) |

(9 |

) |

||||

(Produits)/coûts financiers nets |

958 |

|

1 070 |

|

4 358 |

|

4 280 |

|

||||

(Produits)/coûts financiers nets non sous-jacents |

701 |

|

(395 |

) |

995 |

|

185 |

|

||||

Éléments non sous-jacents au-dessus de l’EBIT (y compris les pertes de valeur) |

(269 |

) |

410 |

|

(25 |

) |

449 |

|

||||

EBIT normalisé |

3 824 |

|

4 049 |

|

15 462 |

|

15 854 |

|

||||

Amortissements et dépréciations |

1 421 |

|

1 424 |

|

5 496 |

|

5 369 |

|

||||

EBITDA normalisé |

5 245 |

|

5 473 |

|

20 958 |

|

21 223 |

|

||||

L’EBITDA normalisé, l’EBIT normalisé et le bénéfice sous-jacent sont des indicateurs non-IFRS utilisés par AB InBev pour refléter la performance sous-jacente de la société. Le BPA sous-jacent et le BPA sous-jacent à taux de change constants sont des indicateurs financiers non-IFRS qu’AB InBev considère utiles pour les investisseurs car ils facilitent la comparaison du BPA d’une période à l’autre.

L’EBITDA normalisé est calculé en ajustant le bénéfice attribuable aux porteurs des capitaux propres d’AB InBev afin d’exclure ce qui suit : (i) participations ne donnant pas le contrôle, (ii) impôts sur le résultat, (iii) quote-part dans le résultat des entreprises associées, (iv) éléments non sous-jacents dans le résultat des entreprises associées, (v) coûts ou produits financiers nets, (vi) coûts ou produits financiers nets non sous-jacents, (vii) éléments non sous-jacents au-dessus de l’EBIT et (viii) amortissements et dépréciations.

Le bénéfice sous-jacent est calculé en ajustant le bénéfice attribuable aux porteurs des capitaux propres d’AB InBev afin d’exclure ce qui suit : (i) éléments non sous-jacents et (ii) impacts de l’hyperinflation. Le BPA sous-jacent est calculé en divisant le bénéfice sous-jacent par la moyenne pondérée du nombre d’actions ordinaires et restreintes. Le BPA sous-jacent à taux de change constants correspond au BPA sous-jacent ajusté des effets de conversion des devises, en convertissant les résultats de la période en cours aux taux de change de la même période de l’exercice précédent.

L’EBITDA normalisé, l’EBIT normalisé et le bénéfice sous-jacent ne sont pas des indicateurs de comptabilité en vertu des normes IFRS et ne doivent pas être considérés comme une alternative au bénéfice attribuable aux porteurs de capitaux propres en tant qu’indicateur de performance opérationnelle ou comme une alternative au flux de trésorerie en tant qu’indicateur de liquidité. Le BPA sous-jacent et le BPA sous-jacent à taux de change constants ne sont pas des indicateurs de comptabilité en vertu des normes IFRS et ne doivent pas être considérés comme des alternatives au BPA en tant qu’indicateur de performance opérationnelle par action. Il n’existe pas de méthode de calcul standard pour ces indicateurs financiers non-IFRS et la définition de l’EBITDA normalisé, de l’EBIT normalisé, du bénéfice sous-jacent, du BPA sous-jacent et du BPA sous-jacent à taux de change constants selon AB InBev peut ne pas être comparable à celle d’autres sociétés.

Flux de trésorerie et situation financière

Tableau 13. Tableau des flux de trésorerie consolidé (millions d'USD) |

||||||

EX24 |

EX25 |

|||||

Activités opérationnelles |

||||||

Bénéfice de l’exercice |

7 416 |

|

8 477 |

|

||

Intérêts, impôts et éléments non-cash inclus dans le bénéfice |

13 990 |

|

13 160 |

|

||

Flux de trésorerie d’exploitation avant les changements du fonds de roulement et l’utilisation des provisions |

21 406 |

|

21 637 |

|

||

|

||||||

Variation du fonds de roulement |

(22 |

) |

(398 |

) |

||

Contributions aux pensions et utilisation des provisions |

(374 |

) |

(426 |

) |

||

Intérêts et impôts (payés)/reçus |

(6 189 |

) |

(6 126 |

) |

||

Dividendes reçus |

234 |

|

195 |

|

||

Flux de trésorerie provenant des activités opérationnelles |

15 055 |

|

14 883 |

|

||

|

||||||

Activités d’investissement |

||||||

Dépenses d’investissement nettes |

(3 735 |

) |

(3 552 |

) |

||

Cession/(acquisition) de filiales, sous déduction de la trésorerie |

(46 |

) |

18 |

|

||

Cession/(acquisition) d’autres actifs |

523 |

|

98 |

|

||

Flux de trésorerie provenant des activités d’investissement |

(3 259 |

) |

(3 436 |

) |

||

|

||||||

Activités de financement |

||||||

(Remboursements)/émissions d’emprunts |

(3 830 |

) |

(2 460 |

) |

||

Dividendes payés |

(2 672 |

) |

(4 543 |

) |

||

Rachat d’actions |

(937 |

) |

(2 301 |

) |

||

Paiements en vertu des contrats de location |

(787 |

) |

(733 |

) |

||

Instruments financiers dérivés |

(431 |

) |

(206 |

) |

||

Cession/(acquisition) de participations ne donnant pas le contrôle |

(435 |

) |

(323 |

) |

||

Autres flux de trésorerie |

(763 |

) |

(883 |

) |

||

Flux de trésorerie provenant des activités de financement |

(9 854 |

) |

(11 450 |

) |

||

|

||||||

Augmentation/(diminution) nette de la trésorerie et équivalents de trésorerie |

1 942 |

|

(3 |

) |

||

Notre flux de trésorerie disponible (défini comme le flux de trésorerie provenant des activités opérationnelles moins les dépenses d’investissement nettes) s’élevait à 11 331 millions d’USD pour l’EX25, ce qui correspond à celui de l’EX24. Notre trésorerie et équivalents de trésorerie ont diminué de 3 millions d’USD au cours de l’EX25, par rapport à une augmentation de 1 942 millions d’USD durant l’EX24, en tenant compte des mouvements suivants :

- Nos flux de trésorerie provenant des activités opérationnelles ont totalisé 14 883 millions d’USD durant l’EX25, par rapport à 15 055 millions d’USD pour l’EX24. La baisse était principalement due aux changements du fonds de roulement.

- Nos flux de trésorerie sortants provenant des activités d’investissement s’élevaient à 3 436 millions d’USD pour l’EX25 par rapport à des flux de trésorerie sortants de 3 259 millions d’USD pour l’EX24, l’EX24 ayant été positivement impacté par les bénéfices issus de la vente de nos parts dans l’entreprise associée Ghost Beverages LLC. Sur les dépenses d’investissement totales de l’EX25, environ 26% ont été utilisés pour améliorer les équipements de production de l’entreprise, 50% ont été consacrés à des investissements logistiques et commerciaux et 24% ont servi à l’amélioration des capacités administratives et à l’acquisition de matériel informatique et de logiciels.

- Nos flux de trésorerie sortants provenant des activités de financement s’élevaient à 11 450 millions d’USD durant l’EX25, par rapport à des flux de trésorerie sortants de 9 854 millions d’USD durant l’EX24. L’augmentation des flux de trésorerie sortants par rapport à l’EX24 a été principalement stimulée par une augmentation des dividendes versés et une hausse des flux de trésorerie sortants pour les rachats d’actions.

Notre endettement net a augmenté à 60.9 milliards d’USD au 31 décembre 2025, comparé à 60.6 milliards d’USD au 31 décembre 2024. Notre ratio endettement net / EBITDA normalisé était de 2.87x au 31 décembre 2025. Notre structure de capital optimale est un ratio endettement net / EBITDA normalisé aux alentours de 2x.

Nous continuons de gérer de manière proactive notre portefeuille de dettes. Après des rachats et des remboursements d’obligations à hauteur de 6 milliards d’USD et des émissions à hauteur de 3.2 milliards d’euros à l’EX25, 98% de notre portefeuille d’obligations est à taux fixe, 51% est exprimé en devises autres que l’USD, et les échéances sont bien réparties sur les prochaines années.

Au 31 décembre 2025, nous disposions d’une liquidité totale de 22.0 milliards d’USD, dont 11.9 milliards d’USD de trésorerie, d’équivalents de trésorerie et de placements à court terme dans les titres d’emprunt, moins les découverts bancaires et 10.1 milliards d’USD disponibles sous la forme de lignes de crédit à long terme.

Dividende final proposé pour l’exercice 2025

Le conseil d’administration d’AB InBev propose un dividende final de 1.00 EUR par action, sous réserve de l’approbation de l’Assemblée générale des actionnaires prévue le 29 avril 2026. En accord avec la discipline financière et les objectifs de désendettement de la société, le dividende final proposé met en équilibre les priorités d’affectation de capital de la société et la politique en matière de dividendes, tout en restituant des liquidités aux actionnaires. Le calendrier des dates ex-dividende, dates d’enregistrement et dates de paiement est consultable ci-dessous :

Calendrier des dividendes |

||||||

Date ex-dividende |

Date d’enregistrement |

Date de paiement |

||||

Euronext |

7 mai 2026 |

8 mai 2026 |

11 mai 2026 |

|||

MEXBOL |

7 mai 2026 |

8 mai 2026 |

11 mai 2026 |

|||

JSE |

6 mai 2026 |

8 mai 2026 |

11 mai 2026 |

|||

NYSE (programme ADR) |

8 mai 2026 |

8 mai 2026 |

5 juin 2026 |

|||

Actions restreintes |

7 mai 2026 |

8 mai 2026 |

11 mai 2026 |

|||

Événements récents

Rachat de la participation minoritaire dans nos usines de canettes basées aux États-Unis

Le 30 janvier 2026, AB InBev a annoncé la finalisation du rachat de la participation minoritaire de 49.9% dans les usines de canettes d’AB InBev basées aux États-Unis à un consortium d’investisseurs institutionnels dirigé et/ou conseillé par des entreprises liées à Apollo Global Management, Inc. (NYSE : APO) pour un montant d’environ 2.9 milliards d’USD. AB InBev avait précédemment annoncé avoir exercé son droit de rachat de cette participation minoritaire dans un communiqué de presse daté du 6 janvier.

Notes

Afin de faciliter la compréhension de la performance sous-jacente d’AB InBev, les analyses relatives à la croissance, y compris tous les commentaires contenus dans le présent communiqué de presse, sauf indication contraire, sont basées sur les chiffres de croissance interne et les chiffres normalisés. En d’autres termes, les chiffres financiers sont analysés de manière à éliminer l’impact des écarts de conversion des activités à l’étranger et des changements dans le périmètre. Depuis le 1T24, la définition de croissance interne des produits a été modifiée pour limiter la hausse des prix en Argentine à 2% par mois au maximum (26.8% d’une année à l’autre). Des ajustements correspondants sont apportés à tous les éléments liés au compte de résultats dans les calculs de croissance interne via les changements dans le périmètre. Les changements dans le périmètre représentent aussi l’impact des acquisitions et cessions, le lancement ou l’arrêt d’activités ou le transfert d’activités entre segments, les pertes et profits enregistrés au titre de réduction et les modifications apportées aux estimations comptables d’une année à l’autre ainsi que d’autres hypothèses que la direction ne considère pas comme faisant partie de la performance sous-jacente de la société. La croissance interne de nos marques mondiales, Budweiser, Stella Artois et Corona, exclut les exportations vers l’Australie pour lesquelles une licence perpétuelle a été accordée à un tiers lors de la cession des activités australiennes en 2020. Toutes les références données par hectolitre (par hl) ne comprennent pas les activités non-boissons aux États-Unis. Chaque fois qu’ils sont mentionnés dans le présent document, les indicateurs de performance (EBITDA, EBIT, bénéfice, taux d’imposition, BPA) sont rapportés sur une base « normalisée », ce qui signifie qu’ils sont présentés avant les éléments non sous-jacents. Les éléments non sous-jacents sont des produits ou charges qui surviennent de manière irrégulière et ne font pas partie des activités normales de la société. Ils sont présentés séparément en raison de leur importance pour comprendre la performance sous-jacente durable de la société de par leur taille ou nature. Les indicateurs normalisés sont des indicateurs additionnels utilisés par la direction et ne peuvent pas remplacer les indicateurs conformes aux normes IFRS comme indicateur de la performance de la société. Nous rapportons les résultats de l’Argentine en appliquant le traitement comptable de l’hyperinflation depuis le 3T18. Les normes IFRS (IAS 29) impliquent de retraiter les résultats à ce jour pour refléter l’évolution du pouvoir d’achat général de la devise locale, en utilisant des indices officiels avant de convertir les montants locaux au taux de change à la clôture de la période. Pour l’EX25, nous avons rapporté un impact négatif du traitement comptable de l’hyperinflation sur le bénéfice attribuable aux porteurs des capitaux propres d’AB InBev de 74 millions d’USD. L’impact sur le BPA de base pour l’EX25 était de (0.04) USD. Les valeurs indiquées dans les tableaux et les annexes peuvent ne pas concorder à cause d’arrondis. Les BPA du 4T25 et de l’EX25 sont basés sur la moyenne pondérée de 1 984 millions d'actions, par rapport à une moyenne pondérée de 2 003 millions d’actions pour le 4T24 et l’EX24.

Mentions légales

Le présent communiqué de presse contient des « déclarations prévisionnelles ». Ces déclarations reposent sur les attentes et points de vue actuels du management d’AB InBev quant aux événements et évolutions futurs et sont naturellement soumises à des incertitudes et des changements au gré des circonstances. Les déclarations prévisionnelles contenues dans le présent communiqué comprennent des déclarations qui ne sont pas des faits historiques, et sont généralement rédigées au futur ou comprennent des mots ou expressions tels que « pourrait », « devrait », « croire », « avoir l’intention », « s’attendre à », « anticiper », « viser », « ambitionner » « estimer », « probable », « prévoir » ou d’autres mots ou expressions ayant une portée similaire. Toutes les déclarations qui ne sont pas relatives à des données historiques sont des déclarations prévisionnelles. Vous ne devriez pas accorder une confiance excessive à ces déclarations prévisionnelles, qui reflètent le point de vue actuel du management d’AB InBev, sont soumises à de nombreux risques et incertitudes concernant AB InBev et dépendent de nombreux facteurs, qui pour certains échappent au contrôle d’AB InBev. Des facteurs, risques et incertitudes importants peuvent entraîner des différences sensibles entre les résultats réels et les résultats escomptés. Ceci inclut, entre autres, les risques et incertitudes relatifs à AB InBev décrits au point 3.D du rapport annuel d’AB InBev inclus dans le formulaire 20-F déposé auprès de la SEC le 12 mars 2025. Un grand nombre de ces risques et incertitudes sont, et seront, exacerbés par toute dégradation de l’environnement commercial et économique mondial, résultant notamment des variations des taux de change et des instabilités géopolitiques. D’autres facteurs inconnus ou imprévisibles peuvent entraîner des différences sensibles entre les résultats réels et les résultats énoncés dans les déclarations prévisionnelles. Les déclarations prévisionnelles doivent être lues conjointement avec les autres avertissements et mises en garde contenus dans d’autres documents, y compris le Formulaire 20-F le plus récent d’AB InBev, les rapports inclus dans le Formulaire 6-K, et tout autre document qu’AB InBev a rendu public. Toute déclaration prévisionnelle contenue dans le présent communiqué doit être lue dans son intégralité à la lumière de ces avertissements et mises en garde, et il ne peut être garanti que les résultats effectifs ou les évolutions attendues par AB InBev se réaliseront ou, dans l’hypothèse où ceux-ci se réaliseraient de manière substantielle, qu’ils auront les conséquences ou effets attendus sur AB InBev, ses affaires ou ses opérations. AB InBev ne s’engage pas à mettre à jour ou à réviser publiquement ces déclarations prévisionnelles, à la lumière de nouvelles informations, événements futurs ou autre, sauf si la loi l’exige. Les données financières relatives à l’exercice 2025 (EX25) présentées aux tableaux 1 (excepté les informations relatives aux volumes), 3 à 6, 8, 10, 12 et 13 du présent communiqué de presse sont extraites des états financiers consolidés audités du groupe arrêtés au 31 décembre 2025 et pour la période de douze mois close à cette date, qui ont fait l’objet d’un audit par notre commissaire PwC Réviseurs d’Entreprises SRL / PwC Bedrijfsrevisoren BV. Les données financières relatives au quatrième trimestre 2025 (4T25) présentées aux tableaux 1 (excepté les informations relatives aux volumes), 3 à 6, 8, 10 et 12 et les données financières incluses dans les tableaux 7, 9, 11 et 14 du présent communiqué de presse sont extraites des documents comptables sous-jacents arrêtés au 31 décembre 2025 et pour la période de douze mois close à cette date. Les références aux contenus de nos sites web, tels que www.ab-inbev.com, mentionnées dans le présent communiqué, sont fournies à titre informatif et ne sont pas intégrées par renvoi dans le présent document.

Conférence téléphonique et webdiffusion

Conférence téléphonique et webdiffusion pour les investisseurs le jeudi 12 février 2026 :

15h00 Bruxelles / 14h00 Londres / 9h00 New York

Détails concernant l’inscription :

Webdiffusion (mode écoute uniquement) :

AB InBev 4Q25 Results Webcast

Pour y assister par téléphone, veuillez utiliser l’un des numéros suivants :

Gratuit : +1-877-407-8029

Payant : +1-201-689-8029

À propos d’AB InBev

Anheuser-Busch InBev (AB InBev) est une société cotée en bourse (Euronext : ABI) basée à Leuven, en Belgique, avec des cotations secondaires à la Bourse du Mexique (MEXBOL : ANB) et à la Bourse d’Afrique du Sud (JSE : ANH) et une cotation d’American Depositary Receipts à la Bourse de New York (NYSE : BUD). En tant qu’entreprise, nous rêvons en grand pour créer un avenir avec plus de célébrations. Nous cherchons toujours à concevoir de nouvelles manières de profiter pleinement des moments de la vie, de faire progresser notre secteur et d’avoir un impact significatif dans le monde. Nous avons à cœur de développer de grandes marques qui résistent à l’épreuve du temps et de brasser les meilleures bières en utilisant les ingrédients de la plus haute qualité. La bière est une boisson qui s’inscrit dans la modération et, depuis plus d’un siècle, AB InBev promeut activement la consommation responsable. Nous nous engageons à offrir à nos consommateurs des choix équilibrés adaptés à chaque occasion de consommation. Nous investissons également dans des campagnes de marketing qui visent à renforcer les comportements responsables, et nous œuvrons avec les communautés, clients et partenaires à la promotion de la consommation responsable par le biais d’initiatives fondées sur des données probantes.